Để thúc đẩy hiệu quả làm việc của nhân viên, nhiều doanh nghiệp đã thực hiện việc trả lương cho người lao động (NLĐ) theo lương cứng và KPI khi hoàn thành công việc. Vậy tiền lương KPI có phải đóng bảo hiểm xã hội (BHXH), thuế thu nhập cá nhân (TNCN) không?

1. Lương KPI có tính đóng BHXH không?

Khoản 2 Điều 5 Luật BHXH năm 2014 nêu rõ:

“Mức đóng BHXH bắt buộc được tính trên cơ sở tiền lương tháng của NLĐ.”

Đồng thời, theo hướng dẫn tại khoản 2 Điều 17 Nghị định 115/2015/NĐ-CP; tiền lương tháng đóng BHXH là mức lương, phụ cấp lương và các khoản bổ sung khác theo quy định của pháp luật về lao động ghi trong hợp đồng lao động (HĐLĐ).

Mặt khác, theo hướng dẫn tại Thông tư 59/2015/TT-BLĐTBXH từ ngày 01/01/2018 trở đi; tiền lương tháng đóng BHXH là mức lương, phụ cấp lương theo quy định tại khoản 1 Điều này và các khoản bổ sung khác theo quy định tại điểm a khoản 3 Điều 4 Thông tư 47/2015/BLĐTBXH. Tuy nhiên thông tư này đã hết hiệu lực từ ngày 01/01/2021 và được thay thế bởi Thông tư 10/2020/BLĐTBXH. Theo đó, khoản bổ sung khác tính đóng BHXH sẽ được xác định theo tiết c1 điểm c khoản 5 Điều 3 Thông tư 10/2020/TT-BLĐTBXH:

“Các khoản bổ sung xác định được mức tiền cụ thể cùng với mức lương thỏa thuận trong HĐLĐ và trả thường xuyên trong mỗi kỳ trả lương;”

Như vậy, tiền lương đóng BHXH của NLĐ được xác định là các khoản tiền lương, phụ cấp lương và các khoản bổ sung xác định được mức cụ thể và được trả thường xuyên mỗi kỳ trả lương. Theo đó, tiền lương đóng BHXH sẽ mang tính cụ thể; ổn định và được chi trả trong mỗi kì trả lương. Trong khi đó, tiền lương KPI được trả theo hiệu suất công việc mà NLĐ làm việc nên không phải tháng nào NLĐ cũng được nhận và số tiền được trả theo KPI của mỗi tháng cũng có thể là khác nhau.

Do vậy, đây là khoản thu nhập có thể xác định được mức lương cụ thể nhưng sẽ không được trả thường xuyên trong mỗi kì trả lương mà phục thuộc vào mức độ hoàn thành công việc của NLĐ. Có thể thấy, tiền lương KPI trong trường hợp này sẽ không tính vào mức lương đóng BHXH của NLĐ.

- Các hình thức trả lương phổ biến, nên chọn cách nào để tối ưu chi phí?

- Cách tính lương tăng ca chuẩn quy định cần biết để tránh rủi ro pháp lý

- 10 Phần mềm tính lương nhân sự nổi bật nhất 2026 được ưa chuộng

- Phần mềm tính lương theo KPI tối ưu quản trị hiệu suất và chi trả lương công bằng cho doanh nghiệp

2. Tiền lương KPI có phải đóng thuế TNCN không?

Căn cứ khoản 2 Điều 3 Luật Thuế thu nhập cá nhân 2007, sửa đổi năm 2012; tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công và các khoản phụ cấp, trợ cấp được tính là thu nhập chịu thuế TNCN của NLĐ.

Trong đó, điểm b khoản 2 Điều này cũng nêu rõ các khoản phụ cấp, trợ cấp thuộc tiền lương tiền công mà không bị tính thuế TNCN, bao gồm:

– Phụ cấp, trợ cấp theo quy định của pháp luật về ưu đãi người có công;

– Phụ cấp quốc phòng, an ninh;

– Phụ cấp độc hại, nguy hiểm đối với ngành, nghề hoặc công việc ở nơi làm việc có yếu tố độc hại, nguy hiểm;

– Phụ cấp thu hút, phụ cấp khu vực theo quy định của pháp luật;

– Trợ cấp khó khăn đột xuất, trợ cấp tai nạn lao động, bệnh nghề nghiệp; trợ cấp một lần khi sinh con hoặc nhận nuôi con nuôi, trợ cấp do suy giảm khả năng lao động trợ cấp hưu trí một lần, tiền tuất hàng tháng và các khoản trợ cấp khác theo quy định của pháp luật về BHXH;

– Trợ cấp thôi việc, trợ cấp mất việc làm;

– Trợ cấp mang tính chất bảo trợ xã hội và các khoản phụ cấp; trợ cấp khác không mang tính chất tiền lương; tiền công theo quy định.

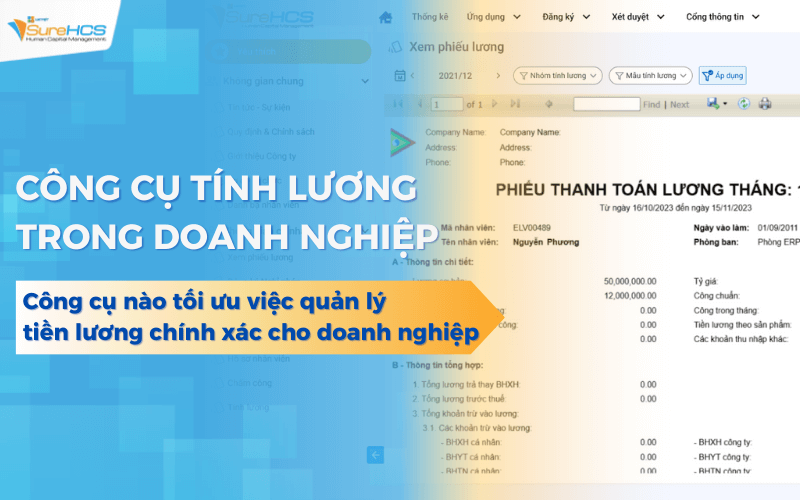

Việc phân loại và tính toán chính xác các khoản này đòi hỏi hệ thống quản lý chặt chẽ, minh bạch. Phần mềm quản lý phúc lợi LV SureHCS C&B giúp doanh nghiệp tự động xác định, tính toán và khấu trừ thuế, bảo hiểm theo đúng quy định, đồng thời hỗ trợ xuất báo cáo thuế và bảo hiểm nhanh chóng, giúp doanh nghiệp tuân thủ pháp luật một cách dễ dàng và hiệu quả.

LV SureHCS C&B là giải pháp giúp doanh nghiệp thực thi chính sách phúc lợi chính xác và đúng hạn, đem lại sự hài lòng giữa nhân viên và doanh nghiệp. Phần mềm giúp bộ phận C&B tiết được phần lớn thời gian trong so với công tác chấm công, tính lương thủ công. Bên cạnh đó, LV SureHCS C&B còn được trang bị thêm tính năng quản lý cơ cấu tổ chức, hồ sơ nhân viên và quản lý hiệu quả công việc giúp doanh nghiệp có thể quản trị nhân viên tổng thể, đánh giá được hiệu suất lao động và có những quyết định phù hợp nhất. Đặc điểm nổi bật: THÔNG TIN LIÊN HỆ: Hotline: 0901 555 063 Email: [email protected] | Website: https://www.surehcs.com/ Địa chỉ văn phòng: 23 Nguyễn Thị Huỳnh, Phường 8, Quận Phú Nhuận, TP.HCM

Lương KPI hưởng theo hiệu quả công việc không thuộc các khoản trợ cấp, phụ cấp được miễn thuế TNCN. Do đó, tiền lương KPI cũng sẽ được cộng vào tổng thu nhập chịu thuế để tính thuế TNCN. Nếu người lao động có thu nhập cao sẽ phải nộp thuế TNCN theo quy định.

Theo Luật Việt Nam